计提折旧会计分录 企业计提固定资产的折旧会计分录

计提折旧会计分录 企业计提固定资产的折旧会计分录:固定资产计提折旧时,借记“管理费用-折旧费”、“销售费用-折旧费”或“制造费用-折旧费”等科目,贷记“累计折旧”。借:管理费用-折旧费10000(360000312=10000);……好学途(www.vaiok.com)小编为你整理了本篇文章,希望能解对你有所帮助!

企业在生产经营的过程中,购买固定资产是一件不可避免的事。但是,对于企业来说固定资产的处理,和其他资产的会计处理还是有明显的区别的。

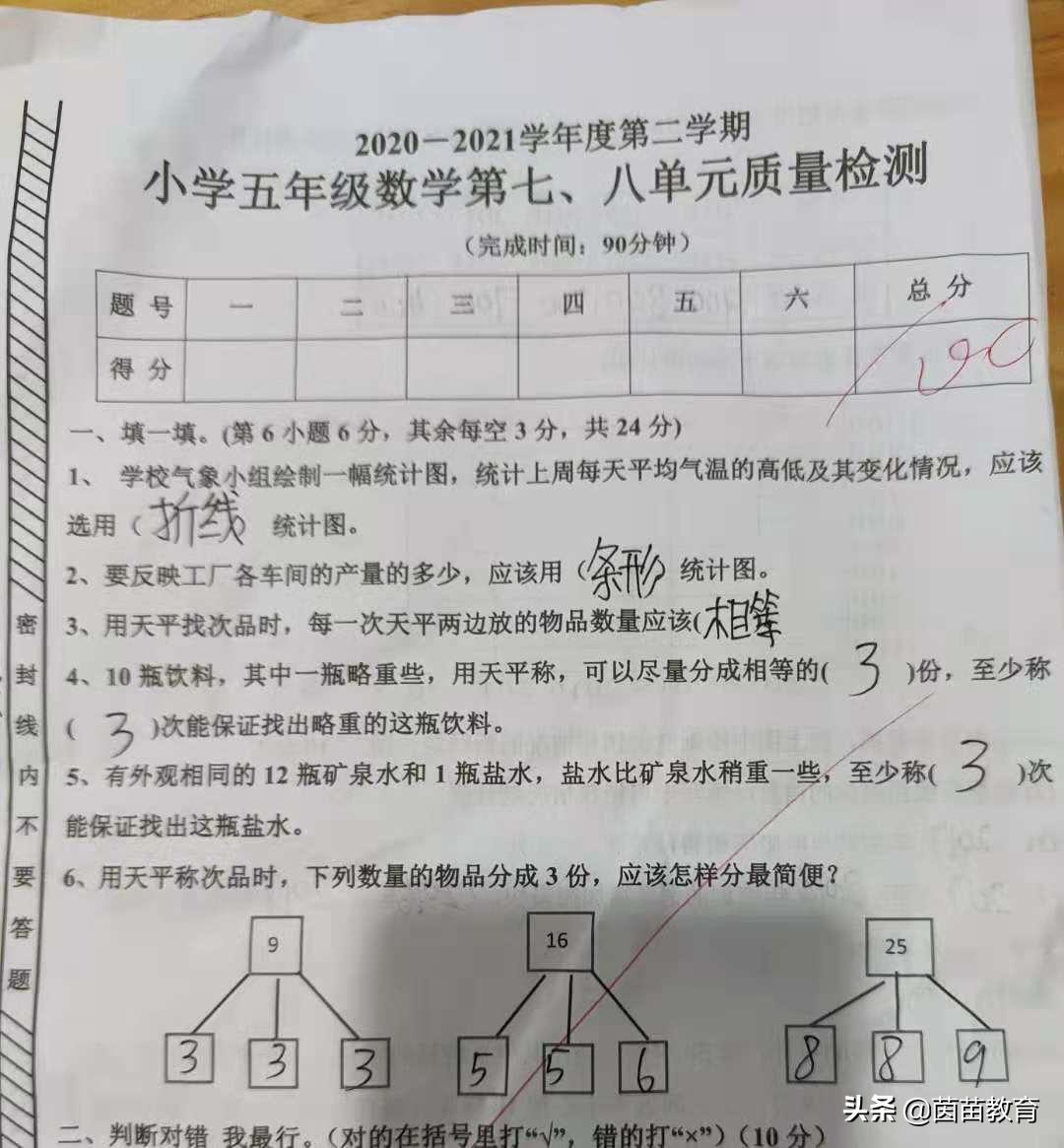

计提折旧会计分录

固定资产计提折旧时,借记“管理费用-折旧费”、“销售费用-折旧费”或“制造费用-折旧费”等科目,贷记“累计折旧”。

固定资产使用的部分不同,核算的科目也是不尽相同。

如果是公司管理部门使用的固定资产,通过“管理费用”科目进行核算;如果是销售部门,通过“销售费用”科目进行核算;如果是生产车间使用的,需要通过“制造费用”科目进行核算。然后按照一定的分配方法,进入公司产品的生产成本里面。

举例说明:

在2021年8月购入了一辆管理部门使用的汽车。对于这辆汽车公司按照固定资产进行核算。

车辆的入账价值是360000,在不考虑车辆残值的情况下,公司决定这辆汽车的折旧年限是3年。

由于这辆车是公司的管理部门使用,所以在2021年9月计提折旧的会计分录如下:

借:管理费用-折旧费10000(360000/3/12=10000)

贷:累计折旧 10000

固定资产的折旧年限,应该如果确定?

企业在确定会计年限时,不能说只要符合会计处理的规定即可,还要考虑税法的规定。

从会计规定上看,对于固定资产折旧的年限没有特殊的规定。也就是说,企业自己想折旧几年都行。

但是,从税法的规定来看,企业固定资产的折旧年年限,需要符合相关的规定才可以在税前扣除,要不然企业还需要进行纳税调整。

所以,在这样的情况下,企业为了避免麻烦在确定折旧年限时需要以税法的规定为准。

当然,企业在进行会计处理时,也可以不理会税法的规定,然后等到企业所得税年度汇缴清算时,再进行调整。

我们还是使用上面例子里面的数据。由于税法规定汽车的折旧年限不得低于4年,而公司在计提折旧时按照3年计算的,所以就需要进行调整。

按照税法的规定公司汽车的月折旧额=360000/4/12=7500。

而公司,实际的月折旧额=360000/3/12=10000。

所以,公司一个月多计提的折旧额=10000-7500=2500。

这些差异,在平常公司不用理会,但是在企业所得税年度汇算清缴时,就需要进行调整了。

当然,这个过程中,就会涉及递延所得税的问题。由于公司在平时多计提折旧了,在调整时就需要进行纳税调增处理。

为什么公司的老板,总是经常换车?

我们可能会发现,企业的老板经常会换新车开。就从固定资产的折旧方面,解释一下原因。

企业的汽车肯定是按照固定资产进行计算的,但是企业的折旧年限最低是4年,所以企业一般也会把折旧的年限定在4年。当然,当汽车的折旧年限到了,企业就不能再计提折旧了。

这个时候,企业的老板就可以把旧车处理掉,然后再买新车。这样企业又可以计提折旧了。企业可以一直计提折旧,而老板又能经常换新车开,何乐而不为!

本文链接:http://www.vaiok.com/a/158441.html

欢迎转发给你身边有需要的人,是朋友就给他提供帮助!

声明:本文图片、文字、视频等内容来源于互联网,本站无法甄别其准确性,建议谨慎参考,本站不对您因参考本文所带来的任何后果负责!本站尊重并保护知识产权,本文版权归原作者所有,根据《信息网络传播权保护条例》,如果我们转载内容侵犯了您的权利,请及时与我们联系,我们会做删除处理,谢谢。